stockreport-Blog

Almaden Minerals: Wie geht es nach +200% seit Musterdepotkauf weiter?

Wie bereits öfters auf stockreport.de berichtet, reichen die aktuellen Entdeckungen an neuen Gold- und Silbervorkommen nicht mal ansatzweise aus, um die jährliche Produktion der großen Produzenten zu ersetzen. Die Goldproduzenten sind also gezwungen, kleinere Explorationsfirmen oder Developer mit ökonomisch machbaren Projekten – wie Almaden Minerals - aufzukaufen, um ihre Produktion aufrecht erhalten zu können.

Das war u.a. ein Grund für die Musterdepot-Aufnahme von Almaden Minerals (TSX: AMM / AMEX: AAU / WKN: A14X2Z) bereits am 24. August 2015 zu 0,50 EUR / 0,56 USD.

Im Chart markiert der Kauf für das stockreport.de - Musterdepot bei 0,56 USD / 0,50 EUR am 24.08.2015. Anschließend ging es sogar noch runter bis auf unter 0,50 USD. Auch Anfang 2016 waren noch Einstiege im niedrigen 0,50 USD Bereich möglich, deshalb gab es in der Premium-Ausgabe von stockreport.de am 11. Januar 2016 auch nochmals ausdrücklich Kauflimits bis maximal 0,60 USD.

Es dauerte zwar eine Weile bis der Markt das Potential von Almaden entdeckt und auch verstanden hat, doch nun holt Almaden Minerals die Unterbewertung gegenüber anderen Gold/Silber-Developer Gesellschaften mit rasantem Tempo auf. Denn mittlerweile notiert die Aktie seit unserem Kauf in das stockreport.de-Musterdepot mit +196% im Plus und einem Kurs von 1,66 USD / 1,49 EUR.

Viele stockreport-Abonnenten konnten sogar noch günstiger einsteigen und haben die 200%-Marke bereits geknackt.

Wie geht es bei Almaden nun weiter?

Auch wenn ich Almaden weitere Kursgewinne zutraue, könnten Sie nun ein Drittel ihrer Position verkaufen, denn +200% in 6 bis 10 Monaten (je nachdem wann Ihr Einstieg erfolgte), sind kein Pappenstiel! Damit nehmen Sie Ihren ursprünglichen Einsatz heraus, und lassen damit nur noch den Gewinn als Freiläufer im Depot, welcher wertmäßig dann übrigens immer noch doppelt so viel ausmacht als Ihre ursprüngliche Investition.

- DIES IST KEINE KAUF- ODER VERKAUFSEMPFEHLUNG - DIESE ERHALTEN SIE EXKLUSIV NUR ALS ABONNENT VON STOCKREPORT.DE

Am 13. Juni 2016 veröffentlichte Almaden ein kleines Update zum aktuellen Stand seines Ixtaca-Projekts in Mexiko. Geotechnische und hydrologische Feld-Programme, sowie Entwicklungs- und Umweltgrundlagen-Studien sind in Arbeit. Auch das Antragsverfahren für eine Umweltlizenz bei der zuständigen Behörde wurde gestartet. Ziel ist eine vorläufige Machbarkeitsstudie (Pre-Feasibility).

Wer noch kein Abonnent von stockreport.de ist, der kann nun gemütlich den Börsenbrief abonnieren und auf die nächsten Kursraketen warten.

Doch warten Sie nicht zu lange, denn die nächsten Kaufkandidaten stehen schon bereit. Wir warten hier nur noch auf optimale Kaufkurse.

HIER DIREKT ZUR ANMELDUNG >> www.stockreport.de/neuanmeldung.asp

>> EMAIL-ADRESSE EINTRAGEN <<

stockreport.de - Deutschlands wohl bestes Musterdepot.

Seit Jahresanfang +105,99%

Aus der stockreport.de-Ausgabe vom 03. April bei einem Kurs von 0,71 USD / 0,64 EUR: "Ein Ziel von 2 bis 3 CAD halte ich auf Sicht der nächsten 3 Jahre für realistisch wenn der Goldpreis mitspielt ( > 1.400 USD/oz). Kommt vorher eine Übernahme, wird es wahrscheinlich nicht so hoch gehen."

Die 2 CAD (kanadische Dollar) sind mittlerweile überwunden, und die Aussichten sind weiterhin sehr gut.

Vorbereitungen für pre-feasibility Studie laufen

Des Weiteren startet man ein Explorationsprogramm auf seinem Ixtaca Projekt in Mexiko um Ziele zu testen die in der bisherigen PEA (vorläufige wirtschaftliche Einschätzung) aus Dezember 2015 noch nicht berücksichtigt wurden.

Fotos von Bohrungen auf Ixtaca - Quelle Präsentation Almaden

Dazu Chairman, Duane Poliquin: "Wir bringen Ixtaca weiter in Richtung Produktion. Unser hart arbeitendes Team hat es dem Unternehmen ermöglicht, große Fortschritte zu erzielen. Trotz der schlechten Zeiten im Minensektor konnten wir die Verwässerung für die Aktionäre begrenzen. Wir werden unsere Aktionäre in den kommenden Monaten mit weiteren Fortschritten auf dem Laufenden halten, da wir uns auf die Vorbereitung einer Vor-Machbarkeitsstudie, und auf Exploration konzentrieren. Wir werden auch damit beginnen ein Mining-Team aufzustellen, um den letzten Schritt in Richtung Produktionsentscheidung zu gehen“.

Rückblick Almaden Minerals

Bereits im Oktober 2015 konnte man die Option auf den Kauf der Rock Creek Gesteinsmühle für 6,5 Mio. USD oder 9 Mio. CAD bekanntgeben. Damals ging man davon aus, dass sich die Kosteneinsparungen dank der Mühle auf rund 70 Mio. USD für das spätere Produktionsszenario des Ixtaca Projekts belaufen werden. In der neuen PEA von Oktober 2015 inkl. des Updates von April 2016 errechnet man nun sogar eine Reduzierung der Kosten um 144 Mio. USD. Die Startkosten von 244 Mio. USD von denen man ursprünglich in der PEA im September 2014 ausging, können nun mit der Anschaffung der Gesteinsmühle auf nur noch rund 100 Mio. USD gedrückt werden.

Die Rock Creek Mühle war nur von September bis November 2008 bei NovaGold in Betrieb und wurde dann im Jahr 2008 auf "care and maintenance" (Wartung) gesetzt. Die damaligen Kosten für die Mühle lagen übrigens bei 250 Mio. CAD. Es ist also ein unglaubliches Schnäppchen welches Almaden Minerals da machen wird.

Wie mir Morgan Poliquin, CEO von Almaden, auch im März auf der PDAC in Toronto nochmals persönlich bestätigte, war man insgesamt 18 Monate auf der Suche nach einer Gesteinsmühle wie die jetzige, und mit der Rock Creek Mill habe man die perfekte Anlage gefunden, die genau ins Anforderungsprofil des Ixtaca Projekts passt, und die ökonomischen Kennzahlen erheblich verbessern wird.

Fotos der Rock Creek Mill - Quelle Präsentation Almaden

Der Kaufpreis für die Mühle wird gestaffelt fällig, wovon bis Ende 2016 erstmal nur 750.000 USD fällig sind, die man derzeit leicht aus der Portokasse zahlen kann. Denn mit aktuell rund 8,5 Mio. CAD an Barmitteln ist man gut ausgestattet.

Gemäß der alten PEA aus September 2014 wollte man eine 7.000 t/Tag Verarbeitung aufbauen, die dann auf 30.000 t/Tag erhöht werden sollte. Die Mine hätte jährlich 130.000 oz Gold und 7,8 Mio. oz Silber produziert. Allerdings lagen die Startkosten mit 244 Mio. USD recht hoch.

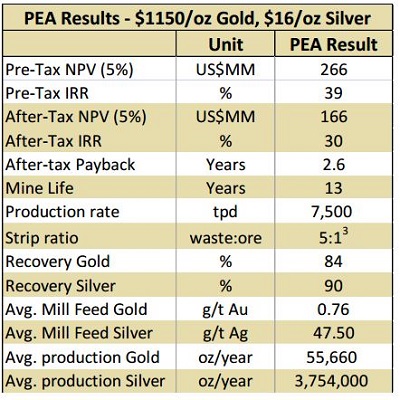

Die aktuelle PEA von Oktober 2015 inkl. des Updates von April 2016 belässt die Verarbeitungsrate bei 7.000 Tonnen pro Tag, und wird somit über eine 13 jährige Minenlebensdauer 55.660 oz Gold und 3,75Mio. oz Silber produzieren. Das Beste daran ist jedoch, dass die CAPEX von zuvor 244 Mio. USD auf jetzt nur noch 100,2 Mio. USD regelrecht

geschrumpft ist. Dank dieser Einsparungen sollen die All-In Sustaining Kosten je Unze Gold bei nur 796 USD liegen.

Man hat es hier also mit einem der wenigen "low capex, high margin" Projekte zu tun, welches für die komplette Industrie wichtig ist, und meiner Meinung nach bei vielen Majors Begehrlichkeiten wecken wird.

Wie ich in der Vergangenheit bereits öfters schrieb, reichen die aktuellen Entdeckungen an neuen Gold- und Silbervorkommen nicht mal ansatzweise aus, um die jährliche Produktion der großen Produzenten zu ersetzen. Die Goldproduzenten sind also gezwungen, kleinere Explorationsfirmen oder Developer – wie Almaden Minerals - mit ökonomisch machbaren Projekten aufzukaufen, um ihre Produktion aufrecht erhalten zu können.

Geht man sehr konservativ von einem Basisgoldpreis von 1.150 USD/oz aus, so soll der Net Present Value mit 5% Diskont vor Steuern bei 266 Mio. USD liegen. Die IRR (interner Zinsfuß) bei sehr hohen 39%.

Nach Steuern und neuem mexikanischem Recht liegt der NPV noch bei 166 Mio. USD und die IRR bei 30%.

Nimmt man als Basis einen Goldpreis von 1.300 USD/oz und einen Silberpreis von 20 USD/oz, was den aktuellen Preisen entspricht, so verbessert sich die NPV (5%) nach Steuern auf sehr hohe 293 Mio. USD und die IRR sogar auf 44%.

In diesem Szenario sind übrigens auch alle Kosten enthalten, die für den Ab- und Aufbau sowie den Transport der Gesteinsmühle vom derzeitigen Standort in Alaska zum Ixtaca Projekt nach Mexiko anfallen werden. Auch die 2% NSR (Netto Schmelz Lizenz) die von der Spin-Off Gesellschaft Almadex Minerals (TSX: AMZ) gehalten wird, ist bereits inkludiert.

Die aktuelle Cashposition liegt bei 8,5 Mio. CAD, der Börsenwert bei 135 Mio. USD, womit die Unze Gold im Boden derzeit mit rund 30 USD bewertet ist.

Die Abspaltung von Almadex Minerals (TSX-V: AMZ) wurde im August 2015 vollzogen. An Almadex wurden alle bisherigen Projekte von Almaden mit Ausnahme der Tuligtic Liegenschaft übertragen. Tuligtic beherbergt das Weltklasse Ixtaca Projekt in Mexiko. Außerdem erhält Almadex 3 Mio. CAD Cash mit auf den Weg, sowie eine 2%-ige NSR an Tuligtic und damit am Ixtaca Vorkommen.

Almadex (Die Spin-Off Gesellschaft) erhielt zudem auch noch 1.597 Unzen an physischem Gold, das komplette El Cobre Projekt in Mexiko, ein Portfolio an 21 anderen Explorationsprojekten, sowie zusätzlich 21 Royalties in Mexiko, Kanada und den USA.

Der Spin-Off machte meiner Meinung nach sehr viel Sinn. Der Markt wird dann Ixtaca komplett ohne die restlichen Liegenschaften bewerten können, denen bis dato nur wenig Beachtung geschenkt wurde.

Außerdem macht sich Almaden damit attraktiver für eine Übernahme, die ich für sehr wahrscheinlich halte.

Bei Almaden ist also die Tuligtic Liegenschaft (Ixtaca Projekt) verblieben.

Das Projekt befindet sich 120km südöstlich der Pachuca Mine, einer der größten Gold und Silbervorkommen in Mexiko mit einer historischen Produktion von 1,4 Milliarden Unzen Silber und 7 Mio. Unzen Gold. Die Tuligtic Liegenschaft liegt im industriellen Herzen von Puebla State, und leicht zugänglich von Mexiko City. Es liegt 95km nördlich von Puebla City, wo sich auch ein Werk von Volkswagen befindet. Strom, Schienen, Straßen, alles leicht zugänglich und jederzeit verfügbar.

Morgan Poliquin, CEO des Unternehmens hat übrigens auf dem Ixtaca Gebiet, auf welchem das eigene Tuligtic Projekt liegt, seinen Master in Wissenschaft und Geologie absolviert. Man kann hier also auf einen enormen Wissensvorsprung zurückgreifen. Sein Vater gründete das Unternehmen und brachte es im Jahr 1986 zu einem Kurs von 0,70 CAD an die Börse. Das Vater-Sohn Gespann hält zusammen rund 6% am gesamten Unternehmen. Insgesamt sind rund 35% aller Aktien in festen Händen Bis zum Jahr 1995 stieg die Aktie von Almaden bis auf 5 CAD, und im Jahr 2001 wurde bei 0,17 CAD das Allzeit-Tief markiert. Im Jahre 1999 wurde das Tuligtic Projekt in Mexiko erworben, ehe dann im Jahr 2010 die ersten Bohrergebnisse folgten. Ende 2010 konnte die Aktie auf 4,73 CAD ansteigen.

Auf Ixtaca wurden mittels 420 Bohrlöchern bisher 4,3 Mio. oz Gold eq mit rund 1,2 g/t Gold eq nachgewiesen, davon 3,5 Mio. oz Gold in der measured und indicated Kategorie. Aktuell arbeitet man an einer Vor-Machbarkeitsstudie, und wird bei Abschluss wohl attraktiv für eine Übernahme sein.

Würde man den cut-off Gehalt auf 2 g/t Gold steigern (also nur höhergradiges Gestein in der Ressourcenberechnung berücksichtigen) so ergäbe sich immer noch eine ansehnliche Ressource von 1,1 Mio. oz mit 2,9 g/t Gold-eq. Damit könnte man exzellent auf länger niedrig bleibende Gold und Silberpreise reagieren, da der Abbau von höhergradigem Gestein gleichzeitig auch geringere Produktionskosten bedeutet.

Die Verteilung Gold/Silber liegt wertmäßig bei 50/50, was sich hinsichtlich einer Outperformance des Einen oder Anderen Metalls in Zukunft zu einem starken Vorteil entwickeln kann.

Seit August 2010 als man die Ergebnisse des ersten Bohrlochs überhaupt auf der Ixtaca Zone veröffentlichte konnte man den Markt mit einem Abschnitt von 302m mit 1 g/t Gold und 48 g/t Silber überraschen. Im Bohrkern waren auch diverse high-grade Intervalle mit 1,67m mit 60,7 g/t Gold und 2.122 g/t Silber enthalten. Auch im weiteren Verlauf der Exploration konnte man noch sehr gute Treffer vermelden. Z.B. 163,5m mit 2,5 g/t Gold oder 203,7m mit 1,9 g/t Gold, sowie 44m

mit 3,0 g/t Gold-eq innerhalb des skizzierten open pit Szenarios und 97,75m mit 1,7 g/t Gold-eq außerhalb der geplanten Übertage Mine.

Die hochgradige Ressource unterhalb des geplanten open pit Betriebs würden nach Abbau der Übertage Ressourcen, einen recht einfachen Übergang zum Untertagebetrieb ermöglichen.

Im Oktober 2015 wurde eine neue PEA vorgelegt, und im April 2016 folgte noch eine "optimization Study" welche vor allem auf niedrigere Anlaufkosten dank der Akquisation der Rock Creek Gesteinsmühle abzielt. Man wird bei einer Verarbeitungsrate bei 7.000 Tonnen pro Tag über eine 13 jährige Minenlebensdauer 55.600 oz Gold und 3,6 Mio. oz Silber produzieren. Das Beste daran ist jedoch, dass die CAPEX von zuvor 244 Mio. USD (aus der PEA von September 20114) auf jetzt nur noch 100,2 Mio. USD regelrecht geschrumpft ist.

Nimmt man als Basis einen Goldpreis von 1.300 USD/oz und einen Silberpreis von 20 USD/oz, was den aktuellen Preisen entspricht, so liegt der NPV (5%) nach Steuern bei sehr hohen 293 Mio. USD und die IRR sogar bei 44%.

Genau diese 7.000 tpd Mühle, die für den Betrieb nötig ist, möchte man nun für günstiges Geld erwerben. Für 6,5 Mio. USD oder umgerechnet 9 Mio. CAD erhält man die Rock Creek Gesteinsmühle mit der gewünschten Verarbeitungskapazität von 7.000 t täglich. Der Clou an der Sache ist, dass man sich durch die Anschaffung 144 Mio. USD an CAPEX-Kosten einsparen wird.

Im Vergleich mit anderen Gesellschaften im ähnlichen Stadium ist Almaden sehr günstig bewertet. Mit einer Bewertung von rund 30 USD pro förderbarer Unze Gold zählt das Unternehmen zu den günstigsten am Markt.

Nach dem zuletzt rasanten Anstieg sollten nun nahezu alle Leser mit rund 200% im Plus liegen. Nach gerade mal 6 bis 10 Monaten (je nachdem wann der Einstieg erfolgte) ist das eine nette Rendite.

Weitere Infos zu Almaden Minerals und die nächsten Musterdepot-Käufe inkl. Kauflimits von bestehenden Positionen erhalten Sie exklusiv als Premium-Abonnent von stockreport.de

Wer noch kein Abonnent von stockreport.de ist, der kann nun gemütlich den Börsenbrief abonnieren und auf die nächsten Kursraketen warten.

Doch warten Sie nicht zu lange, denn die nächsten Kaufkandidaten stehen schon bereit. Wir warten hier nur noch auf optimale Kaufkurse.

HIER DIREKT ZUR ANMELDUNG >> www.stockreport.de/neuanmeldung.asp

>> EMAIL-ADRESSE EINTRAGEN <<

stockreport.de - Deutschlands wohl bestes Musterdepot.

Seit Jahresanfang +105,99%

WEITERGABE MIT QUELLENANGABE UND TEILEN IN DEN SOZIALEN MEDIEN ERWÜNSCHT

Das war u.a. ein Grund für die Musterdepot-Aufnahme von Almaden Minerals (TSX: AMM / AMEX: AAU / WKN: A14X2Z) bereits am 24. August 2015 zu 0,50 EUR / 0,56 USD.

Im Chart markiert der Kauf für das stockreport.de - Musterdepot bei 0,56 USD / 0,50 EUR am 24.08.2015. Anschließend ging es sogar noch runter bis auf unter 0,50 USD. Auch Anfang 2016 waren noch Einstiege im niedrigen 0,50 USD Bereich möglich, deshalb gab es in der Premium-Ausgabe von stockreport.de am 11. Januar 2016 auch nochmals ausdrücklich Kauflimits bis maximal 0,60 USD.

Es dauerte zwar eine Weile bis der Markt das Potential von Almaden entdeckt und auch verstanden hat, doch nun holt Almaden Minerals die Unterbewertung gegenüber anderen Gold/Silber-Developer Gesellschaften mit rasantem Tempo auf. Denn mittlerweile notiert die Aktie seit unserem Kauf in das stockreport.de-Musterdepot mit +196% im Plus und einem Kurs von 1,66 USD / 1,49 EUR.

Viele stockreport-Abonnenten konnten sogar noch günstiger einsteigen und haben die 200%-Marke bereits geknackt.

Wie geht es bei Almaden nun weiter?

Auch wenn ich Almaden weitere Kursgewinne zutraue, könnten Sie nun ein Drittel ihrer Position verkaufen, denn +200% in 6 bis 10 Monaten (je nachdem wann Ihr Einstieg erfolgte), sind kein Pappenstiel! Damit nehmen Sie Ihren ursprünglichen Einsatz heraus, und lassen damit nur noch den Gewinn als Freiläufer im Depot, welcher wertmäßig dann übrigens immer noch doppelt so viel ausmacht als Ihre ursprüngliche Investition.

- DIES IST KEINE KAUF- ODER VERKAUFSEMPFEHLUNG - DIESE ERHALTEN SIE EXKLUSIV NUR ALS ABONNENT VON STOCKREPORT.DE

Am 13. Juni 2016 veröffentlichte Almaden ein kleines Update zum aktuellen Stand seines Ixtaca-Projekts in Mexiko. Geotechnische und hydrologische Feld-Programme, sowie Entwicklungs- und Umweltgrundlagen-Studien sind in Arbeit. Auch das Antragsverfahren für eine Umweltlizenz bei der zuständigen Behörde wurde gestartet. Ziel ist eine vorläufige Machbarkeitsstudie (Pre-Feasibility).

Wer noch kein Abonnent von stockreport.de ist, der kann nun gemütlich den Börsenbrief abonnieren und auf die nächsten Kursraketen warten.

Doch warten Sie nicht zu lange, denn die nächsten Kaufkandidaten stehen schon bereit. Wir warten hier nur noch auf optimale Kaufkurse.

HIER DIREKT ZUR ANMELDUNG >> www.stockreport.de/neuanmeldung.asp

>> EMAIL-ADRESSE EINTRAGEN <<

stockreport.de - Deutschlands wohl bestes Musterdepot.

Seit Jahresanfang +105,99%

Aus der stockreport.de-Ausgabe vom 03. April bei einem Kurs von 0,71 USD / 0,64 EUR: "Ein Ziel von 2 bis 3 CAD halte ich auf Sicht der nächsten 3 Jahre für realistisch wenn der Goldpreis mitspielt ( > 1.400 USD/oz). Kommt vorher eine Übernahme, wird es wahrscheinlich nicht so hoch gehen."

Die 2 CAD (kanadische Dollar) sind mittlerweile überwunden, und die Aussichten sind weiterhin sehr gut.

Vorbereitungen für pre-feasibility Studie laufen

Des Weiteren startet man ein Explorationsprogramm auf seinem Ixtaca Projekt in Mexiko um Ziele zu testen die in der bisherigen PEA (vorläufige wirtschaftliche Einschätzung) aus Dezember 2015 noch nicht berücksichtigt wurden.

Fotos von Bohrungen auf Ixtaca - Quelle Präsentation Almaden

Dazu Chairman, Duane Poliquin: "Wir bringen Ixtaca weiter in Richtung Produktion. Unser hart arbeitendes Team hat es dem Unternehmen ermöglicht, große Fortschritte zu erzielen. Trotz der schlechten Zeiten im Minensektor konnten wir die Verwässerung für die Aktionäre begrenzen. Wir werden unsere Aktionäre in den kommenden Monaten mit weiteren Fortschritten auf dem Laufenden halten, da wir uns auf die Vorbereitung einer Vor-Machbarkeitsstudie, und auf Exploration konzentrieren. Wir werden auch damit beginnen ein Mining-Team aufzustellen, um den letzten Schritt in Richtung Produktionsentscheidung zu gehen“.

Rückblick Almaden Minerals

Bereits im Oktober 2015 konnte man die Option auf den Kauf der Rock Creek Gesteinsmühle für 6,5 Mio. USD oder 9 Mio. CAD bekanntgeben. Damals ging man davon aus, dass sich die Kosteneinsparungen dank der Mühle auf rund 70 Mio. USD für das spätere Produktionsszenario des Ixtaca Projekts belaufen werden. In der neuen PEA von Oktober 2015 inkl. des Updates von April 2016 errechnet man nun sogar eine Reduzierung der Kosten um 144 Mio. USD. Die Startkosten von 244 Mio. USD von denen man ursprünglich in der PEA im September 2014 ausging, können nun mit der Anschaffung der Gesteinsmühle auf nur noch rund 100 Mio. USD gedrückt werden.

Die Rock Creek Mühle war nur von September bis November 2008 bei NovaGold in Betrieb und wurde dann im Jahr 2008 auf "care and maintenance" (Wartung) gesetzt. Die damaligen Kosten für die Mühle lagen übrigens bei 250 Mio. CAD. Es ist also ein unglaubliches Schnäppchen welches Almaden Minerals da machen wird.

Wie mir Morgan Poliquin, CEO von Almaden, auch im März auf der PDAC in Toronto nochmals persönlich bestätigte, war man insgesamt 18 Monate auf der Suche nach einer Gesteinsmühle wie die jetzige, und mit der Rock Creek Mill habe man die perfekte Anlage gefunden, die genau ins Anforderungsprofil des Ixtaca Projekts passt, und die ökonomischen Kennzahlen erheblich verbessern wird.

Fotos der Rock Creek Mill - Quelle Präsentation Almaden

Der Kaufpreis für die Mühle wird gestaffelt fällig, wovon bis Ende 2016 erstmal nur 750.000 USD fällig sind, die man derzeit leicht aus der Portokasse zahlen kann. Denn mit aktuell rund 8,5 Mio. CAD an Barmitteln ist man gut ausgestattet.

Gemäß der alten PEA aus September 2014 wollte man eine 7.000 t/Tag Verarbeitung aufbauen, die dann auf 30.000 t/Tag erhöht werden sollte. Die Mine hätte jährlich 130.000 oz Gold und 7,8 Mio. oz Silber produziert. Allerdings lagen die Startkosten mit 244 Mio. USD recht hoch.

Die aktuelle PEA von Oktober 2015 inkl. des Updates von April 2016 belässt die Verarbeitungsrate bei 7.000 Tonnen pro Tag, und wird somit über eine 13 jährige Minenlebensdauer 55.660 oz Gold und 3,75Mio. oz Silber produzieren. Das Beste daran ist jedoch, dass die CAPEX von zuvor 244 Mio. USD auf jetzt nur noch 100,2 Mio. USD regelrecht

geschrumpft ist. Dank dieser Einsparungen sollen die All-In Sustaining Kosten je Unze Gold bei nur 796 USD liegen.

Man hat es hier also mit einem der wenigen "low capex, high margin" Projekte zu tun, welches für die komplette Industrie wichtig ist, und meiner Meinung nach bei vielen Majors Begehrlichkeiten wecken wird.

Wie ich in der Vergangenheit bereits öfters schrieb, reichen die aktuellen Entdeckungen an neuen Gold- und Silbervorkommen nicht mal ansatzweise aus, um die jährliche Produktion der großen Produzenten zu ersetzen. Die Goldproduzenten sind also gezwungen, kleinere Explorationsfirmen oder Developer – wie Almaden Minerals - mit ökonomisch machbaren Projekten aufzukaufen, um ihre Produktion aufrecht erhalten zu können.

Geht man sehr konservativ von einem Basisgoldpreis von 1.150 USD/oz aus, so soll der Net Present Value mit 5% Diskont vor Steuern bei 266 Mio. USD liegen. Die IRR (interner Zinsfuß) bei sehr hohen 39%.

Nach Steuern und neuem mexikanischem Recht liegt der NPV noch bei 166 Mio. USD und die IRR bei 30%.

Nimmt man als Basis einen Goldpreis von 1.300 USD/oz und einen Silberpreis von 20 USD/oz, was den aktuellen Preisen entspricht, so verbessert sich die NPV (5%) nach Steuern auf sehr hohe 293 Mio. USD und die IRR sogar auf 44%.

In diesem Szenario sind übrigens auch alle Kosten enthalten, die für den Ab- und Aufbau sowie den Transport der Gesteinsmühle vom derzeitigen Standort in Alaska zum Ixtaca Projekt nach Mexiko anfallen werden. Auch die 2% NSR (Netto Schmelz Lizenz) die von der Spin-Off Gesellschaft Almadex Minerals (TSX: AMZ) gehalten wird, ist bereits inkludiert.

Die aktuelle Cashposition liegt bei 8,5 Mio. CAD, der Börsenwert bei 135 Mio. USD, womit die Unze Gold im Boden derzeit mit rund 30 USD bewertet ist.

Die Abspaltung von Almadex Minerals (TSX-V: AMZ) wurde im August 2015 vollzogen. An Almadex wurden alle bisherigen Projekte von Almaden mit Ausnahme der Tuligtic Liegenschaft übertragen. Tuligtic beherbergt das Weltklasse Ixtaca Projekt in Mexiko. Außerdem erhält Almadex 3 Mio. CAD Cash mit auf den Weg, sowie eine 2%-ige NSR an Tuligtic und damit am Ixtaca Vorkommen.

Almadex (Die Spin-Off Gesellschaft) erhielt zudem auch noch 1.597 Unzen an physischem Gold, das komplette El Cobre Projekt in Mexiko, ein Portfolio an 21 anderen Explorationsprojekten, sowie zusätzlich 21 Royalties in Mexiko, Kanada und den USA.

Der Spin-Off machte meiner Meinung nach sehr viel Sinn. Der Markt wird dann Ixtaca komplett ohne die restlichen Liegenschaften bewerten können, denen bis dato nur wenig Beachtung geschenkt wurde.

Außerdem macht sich Almaden damit attraktiver für eine Übernahme, die ich für sehr wahrscheinlich halte.

Bei Almaden ist also die Tuligtic Liegenschaft (Ixtaca Projekt) verblieben.

Das Projekt befindet sich 120km südöstlich der Pachuca Mine, einer der größten Gold und Silbervorkommen in Mexiko mit einer historischen Produktion von 1,4 Milliarden Unzen Silber und 7 Mio. Unzen Gold. Die Tuligtic Liegenschaft liegt im industriellen Herzen von Puebla State, und leicht zugänglich von Mexiko City. Es liegt 95km nördlich von Puebla City, wo sich auch ein Werk von Volkswagen befindet. Strom, Schienen, Straßen, alles leicht zugänglich und jederzeit verfügbar.

Morgan Poliquin, CEO des Unternehmens hat übrigens auf dem Ixtaca Gebiet, auf welchem das eigene Tuligtic Projekt liegt, seinen Master in Wissenschaft und Geologie absolviert. Man kann hier also auf einen enormen Wissensvorsprung zurückgreifen. Sein Vater gründete das Unternehmen und brachte es im Jahr 1986 zu einem Kurs von 0,70 CAD an die Börse. Das Vater-Sohn Gespann hält zusammen rund 6% am gesamten Unternehmen. Insgesamt sind rund 35% aller Aktien in festen Händen Bis zum Jahr 1995 stieg die Aktie von Almaden bis auf 5 CAD, und im Jahr 2001 wurde bei 0,17 CAD das Allzeit-Tief markiert. Im Jahre 1999 wurde das Tuligtic Projekt in Mexiko erworben, ehe dann im Jahr 2010 die ersten Bohrergebnisse folgten. Ende 2010 konnte die Aktie auf 4,73 CAD ansteigen.

Auf Ixtaca wurden mittels 420 Bohrlöchern bisher 4,3 Mio. oz Gold eq mit rund 1,2 g/t Gold eq nachgewiesen, davon 3,5 Mio. oz Gold in der measured und indicated Kategorie. Aktuell arbeitet man an einer Vor-Machbarkeitsstudie, und wird bei Abschluss wohl attraktiv für eine Übernahme sein.

Würde man den cut-off Gehalt auf 2 g/t Gold steigern (also nur höhergradiges Gestein in der Ressourcenberechnung berücksichtigen) so ergäbe sich immer noch eine ansehnliche Ressource von 1,1 Mio. oz mit 2,9 g/t Gold-eq. Damit könnte man exzellent auf länger niedrig bleibende Gold und Silberpreise reagieren, da der Abbau von höhergradigem Gestein gleichzeitig auch geringere Produktionskosten bedeutet.

Die Verteilung Gold/Silber liegt wertmäßig bei 50/50, was sich hinsichtlich einer Outperformance des Einen oder Anderen Metalls in Zukunft zu einem starken Vorteil entwickeln kann.

Seit August 2010 als man die Ergebnisse des ersten Bohrlochs überhaupt auf der Ixtaca Zone veröffentlichte konnte man den Markt mit einem Abschnitt von 302m mit 1 g/t Gold und 48 g/t Silber überraschen. Im Bohrkern waren auch diverse high-grade Intervalle mit 1,67m mit 60,7 g/t Gold und 2.122 g/t Silber enthalten. Auch im weiteren Verlauf der Exploration konnte man noch sehr gute Treffer vermelden. Z.B. 163,5m mit 2,5 g/t Gold oder 203,7m mit 1,9 g/t Gold, sowie 44m

mit 3,0 g/t Gold-eq innerhalb des skizzierten open pit Szenarios und 97,75m mit 1,7 g/t Gold-eq außerhalb der geplanten Übertage Mine.

Die hochgradige Ressource unterhalb des geplanten open pit Betriebs würden nach Abbau der Übertage Ressourcen, einen recht einfachen Übergang zum Untertagebetrieb ermöglichen.

Im Oktober 2015 wurde eine neue PEA vorgelegt, und im April 2016 folgte noch eine "optimization Study" welche vor allem auf niedrigere Anlaufkosten dank der Akquisation der Rock Creek Gesteinsmühle abzielt. Man wird bei einer Verarbeitungsrate bei 7.000 Tonnen pro Tag über eine 13 jährige Minenlebensdauer 55.600 oz Gold und 3,6 Mio. oz Silber produzieren. Das Beste daran ist jedoch, dass die CAPEX von zuvor 244 Mio. USD (aus der PEA von September 20114) auf jetzt nur noch 100,2 Mio. USD regelrecht geschrumpft ist.

Nimmt man als Basis einen Goldpreis von 1.300 USD/oz und einen Silberpreis von 20 USD/oz, was den aktuellen Preisen entspricht, so liegt der NPV (5%) nach Steuern bei sehr hohen 293 Mio. USD und die IRR sogar bei 44%.

Genau diese 7.000 tpd Mühle, die für den Betrieb nötig ist, möchte man nun für günstiges Geld erwerben. Für 6,5 Mio. USD oder umgerechnet 9 Mio. CAD erhält man die Rock Creek Gesteinsmühle mit der gewünschten Verarbeitungskapazität von 7.000 t täglich. Der Clou an der Sache ist, dass man sich durch die Anschaffung 144 Mio. USD an CAPEX-Kosten einsparen wird.

Im Vergleich mit anderen Gesellschaften im ähnlichen Stadium ist Almaden sehr günstig bewertet. Mit einer Bewertung von rund 30 USD pro förderbarer Unze Gold zählt das Unternehmen zu den günstigsten am Markt.

Nach dem zuletzt rasanten Anstieg sollten nun nahezu alle Leser mit rund 200% im Plus liegen. Nach gerade mal 6 bis 10 Monaten (je nachdem wann der Einstieg erfolgte) ist das eine nette Rendite.

Weitere Infos zu Almaden Minerals und die nächsten Musterdepot-Käufe inkl. Kauflimits von bestehenden Positionen erhalten Sie exklusiv als Premium-Abonnent von stockreport.de

Wer noch kein Abonnent von stockreport.de ist, der kann nun gemütlich den Börsenbrief abonnieren und auf die nächsten Kursraketen warten.

Doch warten Sie nicht zu lange, denn die nächsten Kaufkandidaten stehen schon bereit. Wir warten hier nur noch auf optimale Kaufkurse.

HIER DIREKT ZUR ANMELDUNG >> www.stockreport.de/neuanmeldung.asp

>> EMAIL-ADRESSE EINTRAGEN <<

stockreport.de - Deutschlands wohl bestes Musterdepot.

Seit Jahresanfang +105,99%

WEITERGABE MIT QUELLENANGABE UND TEILEN IN DEN SOZIALEN MEDIEN ERWÜNSCHT