stockreport-Blog

Exploreraktien vor Comeback (03.12.2008)

.

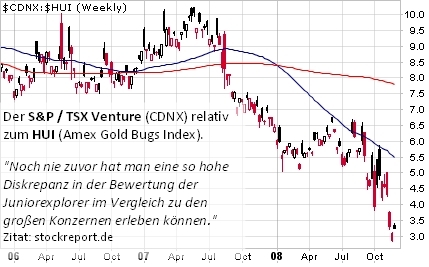

Für mich ist es schwer verständlich, dass die großen Player in der Minenindustrie nicht schon lange auf Akquisitionstour sind, und sich einige Perlen der Junior-Explorer einverleiben. Noch nie zuvor hat man eine so hohe Diskrepanz in der Bewertung der Juniorunternehmen im Vergleich zu den großen Konzernen erleben können. Das kann man am besten im Verhältnis von S&P/TSX Venture Index (darin enthalten sind die kleineren Junior Explorer Gesellschaften) gegenüber dem HUI (Amex Gold Bugs Index) ablesen (Chart $CDNX:$HUI - siehe weiter unten). Im HUI sind die größten Goldproduzenten enthalten, die Ihre Produktion nicht auf Termin verkaufen. Manche Aktien notieren bereits tiefer im Kurs als Ihre Bargeldbestände ausweisen.

Goldminenaktien sind im Moment sogar auf historischen Tiefs relativ zum Goldpreis. Hierfür muss man sich das sog. HUI/Gold Ratio näher ansehen, also ein Vergleich des Index in dem die größten Goldproduzenten vertreten sind, die ihre Goldproduktion nicht auf Termin verkaufen und daher überproportional von der Entwicklung des Goldpreises abhängig sind (Chart $HUI:$GOLD - siehe weiter unten) Blicken wir in die Vergangenheit waren Minenaktien nur zweimal in der Geschichte so günstig wie jetzt: 1986 und 2001, in beiden Fällen dauerte es ab diesem Zeitpunkt nicht lange bis der Bärenmarkt ein Ende fand. Sie sehen also, es bieten sich derzeit Chancen am Markt die man nutzen muss, wenn man an langfristig steigende Rohstoffpreise glaubt.

Sehr überaschend ist dabei vor allem der starke Kursverfall der kleinen Explorationsgesellschaften. "Hätte uns im Jahr 2005 jemand vorher gesagt, es gäbe ein solches Gemetzel unter den Juniors mit einem Goldpreis über der 700 Dollar-Marke, hätten wir wohl nur müde gelächelt."

John Embry von Sprott Asset Management glaubt es liegt vor allem am Rückzahlungsdruck, dem Fondsgesellschaften, seiner inklusive, unterliegen. Fondsmanager seien demnach gezwungen um jeden Preis zu verkaufen, dies hatte eine Kettenreaktion mit den jetzigen Ausmaßen zur Folge. Der Abwärtstrend fiel viel kräftiger aus, als Embry es sich in seinen schlimmsten Alpträumen hätte vorstellen können. Das Hauptproblem liegt also nicht im geologischen Bereich oder beim Management, sondern bei den Großinvestoren, die Ihre Positionen zwangsläufig verkaufen müssen. Da dies bei teilweise sehr marktengen Werten passiert, werden diese gnadenlos in die Tiefe gerissen. Diese Verkäufe ziehen wieder andere Verkäufe nach sich, was eine dramatische Abwärtsspirale zur Folge hatte.

Ein Vergleich der kleineren Junior Explorer Gesellschaften, die den S&P / TSX Venture (CDNX) beherrschen, zum HUI (Amex Gold Bugs Index) in dem die größten Goldproduzenten enthalten sind, die ihre Produktion nicht auf Termin verkaufen.

Man erkennt die hohe Diskrepanz in der Bewertung der Juniors gegenüber den großen Minen.

Mit einem anderen wichtigen Merkmal dem sog. "HUI/Gold Ratio" kann man die Entwicklung der großen Goldminenaktien relativ zum Goldpreis sehen.

Im oberen Chart die Entwicklung seit 2001. Man erkennt bei 0,225 eine langfristige Unterstützungszone des HUI/Gold Ratios. Exakt an diesem Punkt drehte das Ratio wieder nach oben und notierte auf Wochenschlusskursbasis bei 0,30.

Historisch gesehen waren die Goldminenaktien nur 1986 und 2001 so günstig wie heute.

Ich bin fest davon überzeugt, dass wir uns derzeit in einer Situation befindet, die man eiskalt ausnutzen muss!

Seit rund drei Wochen beobachte ich bei Junior Explorern teilweise extrem hohe Volumen an den Heimatbörsen. Es werden sehr viele Cross Trades getätigt, was auf ein Glattstellen von Positionen von RAB, Sprott und Co. schließen lässt. Durch dieses evtl. Ende des Deleveraging (Investoren und Anleger bauen ihre gehebelten Positionen, also Positionen bei denen sie ihr Eigenkapital mit Krediten verstärkt haben, ab.) wäre das Ende des Kursverfalls gestoppt und endlich wieder die Zeit für die Käuferseite angebrochen. Die Abwicklung der Zwangsverkäufe der Hedge Fonds sollten per 31.10.08 (3 Tage Valuta, Glattstellung zum Monatsende) abeschlossen sein. Ob das zutrifft, werden wir nun sehen.

Das Gold als wirkliche einzig wahre Wähung weiter im Preis steigen wir sei unbestritten. Man ist nun in einer hervorragenden Position, qualitativ hochwertige Juniorgesellschaften zu günstigen Preisen zu kaufen. Man sollte sich dabei Gesellschaften mit guter finanzieller Ausstattung, qualitativ hochwertigen Projekten mit einer 43-101 Ressource sowie einem guten Management ansehen.

Beispiele hierfür wären z.B. eine Osisko Mining, Cardero Resources, Exeter Resource, Yamana Gold, Detour Gold oder Kobex Resources. Viele Aktien notieren bereits tiefer im Kurs als Ihre Bargeldbestände ausweisen.

Beispiel 1: Detour Gold (WKN A0LG70 / TSX:DGC): Der Wahnsinn scheint einen Namen zu haben - DETOUR GOLD. Man hat bereits 13,2 Mio. Unzen Gold nach NI 43-101 nachgewiesen und kommt bei einem Kurs von 5 CAD (kanadischen Dollar) auf eine Market Cap von 224 Mio. CAD. Das heißt im Klartext Detour ist mit 17 CAD/Unze Gold oder 13,70 USD/Unze Gold bewertet! Sensationell! Gold aktuell bei 800 USD - mindestens 50 bis 90 Dollar pro Unze wären bei Detour und seiner erstklassigen Liegenschaft gerechtfertigt. Kurstechnisch würde das 20 CAD ergeben! Aktuell notiert Detour zwischen 4 und 5 CAD. (Wir haben die Aktie zu 4 CAD ins Musterdepot gekauft). Auch die Aktienstruktur lässt die Herzen von Rohstoffinvestoren höher schlagen: Es befinden sich nur 21% aller Aktien im freien Umlauf. Der Rest ist in Händen des Managements, Institutionellen und beim größten Anteilseigner PDX Resources. Der Barbestand beträgt derzeit rund 60 Mio. CAD. Eine Machbarkeitsstudie für das Detour Lake Projekt ist bereits zu 80% fertiggestellt.

Beispiel 2: Cardero Resourcs (TSX:CDU): Cardero verkaufte sein Pampa de Pongo Eisenerz Projekt an die Nanjinzhao Group Co., Ltd für 200 Mio. USD (250 Mio. CAD). Nanjinzhao hat zunächst einmal drei Monate Zeit, um ein initial deposit, vereinfacht ausgedrückt, die vereinbarte “Anzahlung“ in Höhe von 10 Mio USD an Cardero zu überweisen.

Die restlichen 190 Mio USD sind innerhalb von 9 Monaten fällig.

Welcher Aktienkurs errechnet sich nach diesem genialen Deal für Cardero?

200.000.000 US$ = 250.000.000 CAD + 20.000.000 CAD Cash = 270.000.000 CAD : 67.000.000 Aktien = CAD 4,02 = 2,52 €.

Aktuell notiert Cardero gerade mal bei 1,28 CAD, bis zur Baruntergrenze von 4,02 CAD ergibt sich alleine ein Kurspotential von 214% !!

Beispiel 3: Kobex Resources (TSX:KBX): Dieser Explorer hat derzeit einen Cashbestand von 0,60 CAD pro Aktie und notiert aktuell bei 0,24 CAD. Kobex betreibt derzeit kein Projekt, aber alleine der Cashbstand ist mehr als doppelt so hoch wie die aktuelle Börsenbewertung. Ein schönes Beispiel dafür wie irrational die Märkte derzeit sind.

Beispiel 4: Osisko Mining (TSX:OSK): Wird in der Branche derzeit als Übernahmekandidat angesehen. Das Canadian Malartic Projekt mit 8,4 Mio. Unzen Gold nach NI 43-101 zählt wie das Projekt von Detour Gold zu einem der größten unentwickelten Goldressourcen Kanadas. Osisko kommt bei aktuell 1,70 CAD auf eine Market Cap von 288 Mio. CAD und ist mit 34 CAD / 27 USD pro Unze Gold attraktiv bewertet, kommt aber an eine Detour Gold nicht ganz heran.

Die größten Chancen aber auch die höchsten Risiken bieten ganz kleine Juniors wie z.B. Halo Resources. Die Erfolge die man auf dem Sherridon Projekt vorweisen kann sind beachtlich, von den Marktteilnehmern wird das derzeit aber nicht gewürdigt. 269 Mio. Pfund Kupfer, 339 Mio. Pfund Zink, 442.000 Unzen Gold, 2,67 Mio. Unzen Silber - das alles gibt es aktuell für eine Börsenbewertung von 1,95 Mio. CA$ / 1,2 Mio. EUR. Bei solch extrem niedrig bewerteten Explorern muss man sich aber im Klaren sein, dass einer Verzehnfachungschance das Risiko des Totalverlusts gegenüber steht!

Der Bereich der Rohstofferforschung ist wirklich sehr risikoreich. Einige Unternehmen, die behaupten, dort tätig zu sein, reden Schwachsinn, denn sie haben nur an den Investoren verdient. Sogar ein Großteil der ehrlichen Explorer wird keinen Erfolg haben, große Erzlagerstätten zu finden. Lediglich ein geringer Prozentsatz talentierter und erfolgreicher Junior-Minenunternehmen werden überleben.

Werden die Trader die Junior-Minenunternehmen im Regen stehen lassen, da sie ihr Kapital hemmungslos vernichtet haben? Wenn dem so ist, werden einige Explorationsunternehmen nicht überleben. Aber ohne Exploration = Forschung hat die Welt in Zukunft nicht genügend Rohstoffe, um die ewig wachsende, globale Nachfrage zu befriedigen. Die Rohstoffpreise werden in die Höhe schießen, wenn die Erforschung keinen Fortschritt macht.

Aus diesem einfachen Grund bin ich mir sicher, dass das Blutbad der Junior-Minenunternehmen nicht immer so weitergehen wird. Jemand muss die Forschung finanzieren und Investoren und Spekulanten müssen für ihre Risikobereitschaft angemessen bezahlt werden. Auch wenn das in der heutigen Wegwerfgesellschaft nicht der Fall zu sein scheint, wird die Vernunft früher oder später aufleben und die Junior-Minenunternehmen werden dafür belohnt, die seltenen Rohstoffe auf den Markt zu bringen.

Die aktuelle Phase kann man zusammengefasst so sehen: Viele kleine Rohstoff-Explorer werden wohl nicht überleben. Doch nachdem diese Krise ausgestanden ist, werden die die es geschafft haben gestärkt herausgehen und es wird ein neuer und viel stärkerer Junior-Markt entstehen. Es wird vielleicht noch 6 bis 9 Monate dauern, bis diese neue Phase ihren Beginn haben wird, doch dass es so kommen wird, daran zweifeln wir nicht. Denn ohne neue Rohstoffe hat die Welt keine Zukunft, und diejenigen die die Forschung finanzieren, sollten mit einem satten Bonus belohnt werden.

Eigentlich müssten sich die Junior-Minenunternehmen in oder nahe einer unglaublichen Kaufgelegenheit befinden. Es ist einfach lächerlich, dass sie auf dem Niveau von vor 5 Jahren handeln müssen, während die allgemeinen Rohstoffpreise sich nahezu verdoppelt haben.

Schon lange raten wir unseren Abonnenten einen Teil Ihres Vermögens physisch in Gold oder Silber investieren. Hier kommen vor allem gängige 1-Unzen Münzen wie der Krügerrand oder Maple Leaf oder Barren ab 100 Gramm in Frage. Für uns ist Gold das einzig wahre Geld, und wir erwarten das früher oder später das auf Papiergeld und Schulden aufgebaute System zerbricht.

Jetzt stockreport.de abonnieren!

Wir rechnen für Ende 2010 mit einem Goldpreis von 1.500 USD und mit einem Silberpreis von 30 bis 40 US-Dollar. Edelmetalle sind nicht nur ein Standardschutz bei Bankenkrisen, sondern auch eine optimale Versicherung gegen eine eventuelle Hyperinflation!

Beste Grüße und alles Gute

Daniel Schaad

stockreport.de

Für mich ist es schwer verständlich, dass die großen Player in der Minenindustrie nicht schon lange auf Akquisitionstour sind, und sich einige Perlen der Junior-Explorer einverleiben. Noch nie zuvor hat man eine so hohe Diskrepanz in der Bewertung der Juniorunternehmen im Vergleich zu den großen Konzernen erleben können. Das kann man am besten im Verhältnis von S&P/TSX Venture Index (darin enthalten sind die kleineren Junior Explorer Gesellschaften) gegenüber dem HUI (Amex Gold Bugs Index) ablesen (Chart $CDNX:$HUI - siehe weiter unten). Im HUI sind die größten Goldproduzenten enthalten, die Ihre Produktion nicht auf Termin verkaufen. Manche Aktien notieren bereits tiefer im Kurs als Ihre Bargeldbestände ausweisen.

Goldminenaktien sind im Moment sogar auf historischen Tiefs relativ zum Goldpreis. Hierfür muss man sich das sog. HUI/Gold Ratio näher ansehen, also ein Vergleich des Index in dem die größten Goldproduzenten vertreten sind, die ihre Goldproduktion nicht auf Termin verkaufen und daher überproportional von der Entwicklung des Goldpreises abhängig sind (Chart $HUI:$GOLD - siehe weiter unten) Blicken wir in die Vergangenheit waren Minenaktien nur zweimal in der Geschichte so günstig wie jetzt: 1986 und 2001, in beiden Fällen dauerte es ab diesem Zeitpunkt nicht lange bis der Bärenmarkt ein Ende fand. Sie sehen also, es bieten sich derzeit Chancen am Markt die man nutzen muss, wenn man an langfristig steigende Rohstoffpreise glaubt.

Sehr überaschend ist dabei vor allem der starke Kursverfall der kleinen Explorationsgesellschaften. "Hätte uns im Jahr 2005 jemand vorher gesagt, es gäbe ein solches Gemetzel unter den Juniors mit einem Goldpreis über der 700 Dollar-Marke, hätten wir wohl nur müde gelächelt."

John Embry von Sprott Asset Management glaubt es liegt vor allem am Rückzahlungsdruck, dem Fondsgesellschaften, seiner inklusive, unterliegen. Fondsmanager seien demnach gezwungen um jeden Preis zu verkaufen, dies hatte eine Kettenreaktion mit den jetzigen Ausmaßen zur Folge. Der Abwärtstrend fiel viel kräftiger aus, als Embry es sich in seinen schlimmsten Alpträumen hätte vorstellen können. Das Hauptproblem liegt also nicht im geologischen Bereich oder beim Management, sondern bei den Großinvestoren, die Ihre Positionen zwangsläufig verkaufen müssen. Da dies bei teilweise sehr marktengen Werten passiert, werden diese gnadenlos in die Tiefe gerissen. Diese Verkäufe ziehen wieder andere Verkäufe nach sich, was eine dramatische Abwärtsspirale zur Folge hatte.

Ein Vergleich der kleineren Junior Explorer Gesellschaften, die den S&P / TSX Venture (CDNX) beherrschen, zum HUI (Amex Gold Bugs Index) in dem die größten Goldproduzenten enthalten sind, die ihre Produktion nicht auf Termin verkaufen.

Man erkennt die hohe Diskrepanz in der Bewertung der Juniors gegenüber den großen Minen.

Mit einem anderen wichtigen Merkmal dem sog. "HUI/Gold Ratio" kann man die Entwicklung der großen Goldminenaktien relativ zum Goldpreis sehen.

Im oberen Chart die Entwicklung seit 2001. Man erkennt bei 0,225 eine langfristige Unterstützungszone des HUI/Gold Ratios. Exakt an diesem Punkt drehte das Ratio wieder nach oben und notierte auf Wochenschlusskursbasis bei 0,30.

Historisch gesehen waren die Goldminenaktien nur 1986 und 2001 so günstig wie heute.

Ich bin fest davon überzeugt, dass wir uns derzeit in einer Situation befindet, die man eiskalt ausnutzen muss!

Seit rund drei Wochen beobachte ich bei Junior Explorern teilweise extrem hohe Volumen an den Heimatbörsen. Es werden sehr viele Cross Trades getätigt, was auf ein Glattstellen von Positionen von RAB, Sprott und Co. schließen lässt. Durch dieses evtl. Ende des Deleveraging (Investoren und Anleger bauen ihre gehebelten Positionen, also Positionen bei denen sie ihr Eigenkapital mit Krediten verstärkt haben, ab.) wäre das Ende des Kursverfalls gestoppt und endlich wieder die Zeit für die Käuferseite angebrochen. Die Abwicklung der Zwangsverkäufe der Hedge Fonds sollten per 31.10.08 (3 Tage Valuta, Glattstellung zum Monatsende) abeschlossen sein. Ob das zutrifft, werden wir nun sehen.

Das Gold als wirkliche einzig wahre Wähung weiter im Preis steigen wir sei unbestritten. Man ist nun in einer hervorragenden Position, qualitativ hochwertige Juniorgesellschaften zu günstigen Preisen zu kaufen. Man sollte sich dabei Gesellschaften mit guter finanzieller Ausstattung, qualitativ hochwertigen Projekten mit einer 43-101 Ressource sowie einem guten Management ansehen.

Beispiele hierfür wären z.B. eine Osisko Mining, Cardero Resources, Exeter Resource, Yamana Gold, Detour Gold oder Kobex Resources. Viele Aktien notieren bereits tiefer im Kurs als Ihre Bargeldbestände ausweisen.

Beispiel 1: Detour Gold (WKN A0LG70 / TSX:DGC): Der Wahnsinn scheint einen Namen zu haben - DETOUR GOLD. Man hat bereits 13,2 Mio. Unzen Gold nach NI 43-101 nachgewiesen und kommt bei einem Kurs von 5 CAD (kanadischen Dollar) auf eine Market Cap von 224 Mio. CAD. Das heißt im Klartext Detour ist mit 17 CAD/Unze Gold oder 13,70 USD/Unze Gold bewertet! Sensationell! Gold aktuell bei 800 USD - mindestens 50 bis 90 Dollar pro Unze wären bei Detour und seiner erstklassigen Liegenschaft gerechtfertigt. Kurstechnisch würde das 20 CAD ergeben! Aktuell notiert Detour zwischen 4 und 5 CAD. (Wir haben die Aktie zu 4 CAD ins Musterdepot gekauft). Auch die Aktienstruktur lässt die Herzen von Rohstoffinvestoren höher schlagen: Es befinden sich nur 21% aller Aktien im freien Umlauf. Der Rest ist in Händen des Managements, Institutionellen und beim größten Anteilseigner PDX Resources. Der Barbestand beträgt derzeit rund 60 Mio. CAD. Eine Machbarkeitsstudie für das Detour Lake Projekt ist bereits zu 80% fertiggestellt.

Beispiel 2: Cardero Resourcs (TSX:CDU): Cardero verkaufte sein Pampa de Pongo Eisenerz Projekt an die Nanjinzhao Group Co., Ltd für 200 Mio. USD (250 Mio. CAD). Nanjinzhao hat zunächst einmal drei Monate Zeit, um ein initial deposit, vereinfacht ausgedrückt, die vereinbarte “Anzahlung“ in Höhe von 10 Mio USD an Cardero zu überweisen.

Die restlichen 190 Mio USD sind innerhalb von 9 Monaten fällig.

Welcher Aktienkurs errechnet sich nach diesem genialen Deal für Cardero?

200.000.000 US$ = 250.000.000 CAD + 20.000.000 CAD Cash = 270.000.000 CAD : 67.000.000 Aktien = CAD 4,02 = 2,52 €.

Aktuell notiert Cardero gerade mal bei 1,28 CAD, bis zur Baruntergrenze von 4,02 CAD ergibt sich alleine ein Kurspotential von 214% !!

Beispiel 3: Kobex Resources (TSX:KBX): Dieser Explorer hat derzeit einen Cashbestand von 0,60 CAD pro Aktie und notiert aktuell bei 0,24 CAD. Kobex betreibt derzeit kein Projekt, aber alleine der Cashbstand ist mehr als doppelt so hoch wie die aktuelle Börsenbewertung. Ein schönes Beispiel dafür wie irrational die Märkte derzeit sind.

Beispiel 4: Osisko Mining (TSX:OSK): Wird in der Branche derzeit als Übernahmekandidat angesehen. Das Canadian Malartic Projekt mit 8,4 Mio. Unzen Gold nach NI 43-101 zählt wie das Projekt von Detour Gold zu einem der größten unentwickelten Goldressourcen Kanadas. Osisko kommt bei aktuell 1,70 CAD auf eine Market Cap von 288 Mio. CAD und ist mit 34 CAD / 27 USD pro Unze Gold attraktiv bewertet, kommt aber an eine Detour Gold nicht ganz heran.

Die größten Chancen aber auch die höchsten Risiken bieten ganz kleine Juniors wie z.B. Halo Resources. Die Erfolge die man auf dem Sherridon Projekt vorweisen kann sind beachtlich, von den Marktteilnehmern wird das derzeit aber nicht gewürdigt. 269 Mio. Pfund Kupfer, 339 Mio. Pfund Zink, 442.000 Unzen Gold, 2,67 Mio. Unzen Silber - das alles gibt es aktuell für eine Börsenbewertung von 1,95 Mio. CA$ / 1,2 Mio. EUR. Bei solch extrem niedrig bewerteten Explorern muss man sich aber im Klaren sein, dass einer Verzehnfachungschance das Risiko des Totalverlusts gegenüber steht!

Der Bereich der Rohstofferforschung ist wirklich sehr risikoreich. Einige Unternehmen, die behaupten, dort tätig zu sein, reden Schwachsinn, denn sie haben nur an den Investoren verdient. Sogar ein Großteil der ehrlichen Explorer wird keinen Erfolg haben, große Erzlagerstätten zu finden. Lediglich ein geringer Prozentsatz talentierter und erfolgreicher Junior-Minenunternehmen werden überleben.

Werden die Trader die Junior-Minenunternehmen im Regen stehen lassen, da sie ihr Kapital hemmungslos vernichtet haben? Wenn dem so ist, werden einige Explorationsunternehmen nicht überleben. Aber ohne Exploration = Forschung hat die Welt in Zukunft nicht genügend Rohstoffe, um die ewig wachsende, globale Nachfrage zu befriedigen. Die Rohstoffpreise werden in die Höhe schießen, wenn die Erforschung keinen Fortschritt macht.

Aus diesem einfachen Grund bin ich mir sicher, dass das Blutbad der Junior-Minenunternehmen nicht immer so weitergehen wird. Jemand muss die Forschung finanzieren und Investoren und Spekulanten müssen für ihre Risikobereitschaft angemessen bezahlt werden. Auch wenn das in der heutigen Wegwerfgesellschaft nicht der Fall zu sein scheint, wird die Vernunft früher oder später aufleben und die Junior-Minenunternehmen werden dafür belohnt, die seltenen Rohstoffe auf den Markt zu bringen.

Die aktuelle Phase kann man zusammengefasst so sehen: Viele kleine Rohstoff-Explorer werden wohl nicht überleben. Doch nachdem diese Krise ausgestanden ist, werden die die es geschafft haben gestärkt herausgehen und es wird ein neuer und viel stärkerer Junior-Markt entstehen. Es wird vielleicht noch 6 bis 9 Monate dauern, bis diese neue Phase ihren Beginn haben wird, doch dass es so kommen wird, daran zweifeln wir nicht. Denn ohne neue Rohstoffe hat die Welt keine Zukunft, und diejenigen die die Forschung finanzieren, sollten mit einem satten Bonus belohnt werden.

Eigentlich müssten sich die Junior-Minenunternehmen in oder nahe einer unglaublichen Kaufgelegenheit befinden. Es ist einfach lächerlich, dass sie auf dem Niveau von vor 5 Jahren handeln müssen, während die allgemeinen Rohstoffpreise sich nahezu verdoppelt haben.

Schon lange raten wir unseren Abonnenten einen Teil Ihres Vermögens physisch in Gold oder Silber investieren. Hier kommen vor allem gängige 1-Unzen Münzen wie der Krügerrand oder Maple Leaf oder Barren ab 100 Gramm in Frage. Für uns ist Gold das einzig wahre Geld, und wir erwarten das früher oder später das auf Papiergeld und Schulden aufgebaute System zerbricht.

Jetzt stockreport.de abonnieren!

Wir rechnen für Ende 2010 mit einem Goldpreis von 1.500 USD und mit einem Silberpreis von 30 bis 40 US-Dollar. Edelmetalle sind nicht nur ein Standardschutz bei Bankenkrisen, sondern auch eine optimale Versicherung gegen eine eventuelle Hyperinflation!

Beste Grüße und alles Gute

Daniel Schaad

stockreport.de